每日科技头条讯:12月20日,日本央行发布最新货币政策声明称,将长期利率的允许波动幅度由正负0.25%扩大至正负0.5%。

此外,日本央行还表示,将“大幅”增加每月债券购买规模,从目前计划的7.3万亿日元增加到9万亿日元(约675亿美元)。

日本央行表示,继续将基准利率维持在历史低点-0.1%,将10年期国债收益率目标维持在0%附近。日本央行决定调整对收益率曲线的控制,是为了改善市场功能,并鼓励整个收益率曲线更平稳地形成,同时保持宽松的金融环境。

在日本央行宣布后,引发美元兑日元大幅贬值,单日下跌3.8%,从136跌至131.7,创下近年来最大单日跌幅,而日经指数两日下跌3%,日本央行此举引发了市场的大幅波动,这可能是影响深远的一件事。

日本央行这样做主要有两个原因。

一是日本央行的YCC收益率曲线控制,也就是日本为了维持宽松的货币政策,通过日本央行人为的将十年期国债收益率控制在一个范围内。

从下图中能看到,16年至18年期间,日本央行将收益率曲线控制在0.1%以内。在18年日本央行将收益率曲线上调至0.2%以内。在2020年疫情开始后,日本央行将收益率调高至0.25%。

前两次日本央行调动幅度并不大,而这次突然直接从0.25%上调至0.5%,其实是个很大的改变,并且市场主流机构对日本央行这一举措没有预期,认为日本在今年不会上调收益率曲线是市场普遍共识。

日本央行控制的手段很简单,当国债收益率超过了YCC政策的上限,日本央行就买入国债,而买入国债的钱,是由日本央行印钞而来,这就使得市面上的日元增多,促使日元贬值压力加大。

今年因为美国加息周期,美债收益率也在提高,有部分资金想抛售日债,去买收益率更高的美债,或将日元换成美元做避险,这导致日债收益率有超过上限的趋势。所以今年日本政府为控制收益率上限,已印发了大量的日元来购入。

从下图中看,今年日本政府为控制收益率上限,已印发了大量的日元来购入国债。目前日本央行对日本国债的持有比例首次升破了50%的历史性门槛。

据日本央行周一公布的最新季度数据,截至9月末,央行持有国债总量的50.3%,高于三个月前的49.6%。

现在日本央行将收益率曲线上调至0.5%,日本政府可以不用印那么多的钞票,日元贬值压力也相应的减小,这被市场认定为日本央行在变相的“加息”。

但日本央行这样做,实际上也是无奈之举。

值得注意的是,日本自上世纪90年代末以来,就陷入爬不出的通货紧缩中。

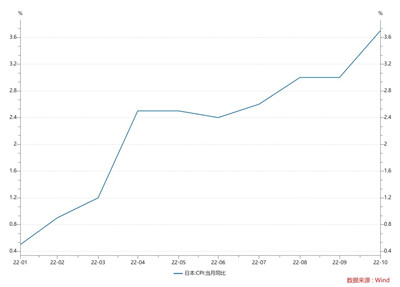

但今年因俄乌战争的影响,能源和大宗商品价格的飙升,导致日本CPI从1月的同比增长0.5上升至10月同比增长3.6%。

日本央行将在本周五公布11月的CPI。预期整体CPI将达到3.9%,略高于前值3.7%,核心CPI(除新鲜食品)为3.8%,高于前值3.6%。日本也开始面临通胀的问题,而日本这次变相加息,意味着日本政府开始在乎通胀了。

日本央行行长黑田东彦还表示,明年的通胀率将下降,日本央行将继续在必要时回购债券,以维持宽松的货币政策。

日本国债收益率提高,会对全球资本市场造成影响,尤其是会吸引全球买债券的资金来购买日债,受影响最明显的是10年期美债,近两日10年期美债已上升4.4%。

值得注意的是,这次日本国债收益率提升对股市是相对负面的,会吸引部分买股票的资金到债券市场当中。

恰好在日本央行上调收益率的同时,据外媒前两日报道称,全球最大的基金经理将在今年的最后几周抛售高达1000亿美元的股票,自鲍威尔明确表示政策制定者将冒着裁员和衰退的风险继续积极收紧政策以来,抛售就像滚雪球一样加剧。

由于有很多超大资金量的主权财富基金和养老金,仓位配置规定是60%股票,40%债券,而由于近两个月股市走势比较好,这些大基金的配置比例已超出规定,这些大基金需要卖出股票,买入债券,以做到仓位平衡,所以在近期会对股市有一个抛压,而这时日债可能是他们的选择之一。

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。