每日头条讯:时隔多年,金融衍生品领域再现创新品种。证监会近日批准中国金融期货交易所开展中证1000股指期货和期权交易,相关合约正式挂牌交易时间为2022年7月22日。

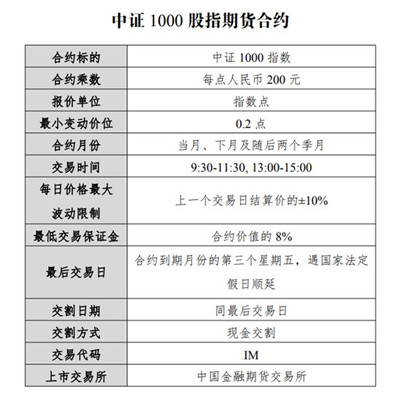

据记者获悉,中证1000股指期货的合约乘数为每点人民币200元,以当前中证1000指数(7009.3239, 55.39, 0.80%)约7000点计算,中证1000股指期货的合约面值约为140万元。目前已上市三个股指期货产品合约规模约在90万元—130万元,中证1000股指期货的合约规模与现有已上市三个股指期货产品合约规模相当。

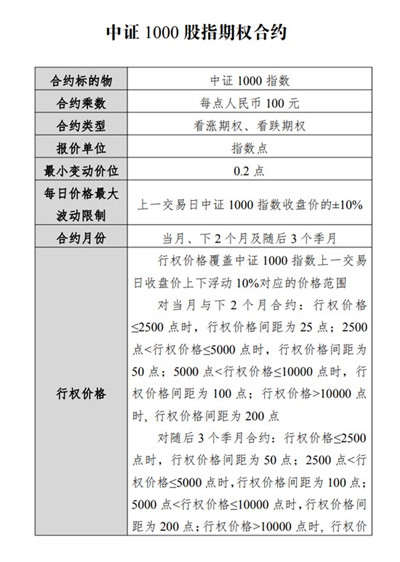

中证1000股指期权合约的合约乘数为每点人民币100元,与已上市的沪深300股指期权一致。以当前中证1000指数约7000点计算,中证1000股指期权的合约面值约为70万元,略高于沪深300股指期权(约45万元)。

从上述合约面值来看,中证1000股指期货与期权的合约面值在中金所发行的权益类衍生品中都是最高的。这也意味着参与者的门槛将更高,也面临着更高的风险与收益。

伴随着中证1000股指期货和期权的获批,基金行业也迎来了一波中证1000ETF(交易型开放式指数基金)发行潮。7月22日,四家基金公司将同步发行4只中证1000ETF,宽基ETF赛道上的竞争将更加激烈。

据受访机构人士介绍,当前沪深两市已经有近5000只股票,再考虑到北交所及科创板等不断上市的新股,未来股票尤其是小股票的数量会越来越多。中证1000覆盖了这些行业研究员很难覆盖到的股票,市场上急需能对冲其系统性风险的工具。

此外,对于市场关心的衍生品合约上市是否将影响指数涨跌,有机构人士认为,指数的涨跌与市场资金面、指数业绩基本面更相关,而与是否推出衍生品合约,逻辑上相关性并不高。对冲工具的丰富,更多的意义在于引导价值发现。

中金所形成大中小盘风险管理体系

此次中证1000股指期货和期权合约选中的合约标的是中证1000,由A股中市值排名在沪深300、中证500指数成份股之后的1000只股票组成,是宽基跨市场指数,与沪深300和中证500等指数形成互补。

中证1000指数主要聚焦于高景气的新经济行业,目前该指数中专精特新企业达到184家,无论是绝对数额还是占比都高于沪深300和中证500。行业分布来看,权重排名前3的行业分别是基础化工、医药和电子。

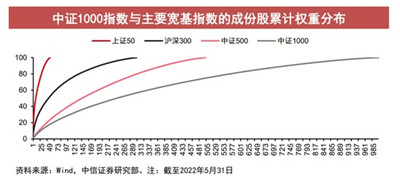

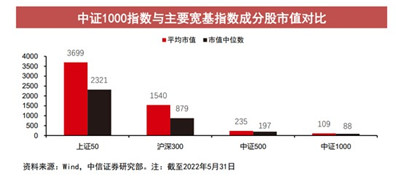

据中信证券(19.960, 0.09, 0.45%)的研究,截至2022年5月31日,中证1000指数的市值中位数为88亿元,且市值分布更均匀,与沪深300、中证500等大中盘宽基指数差距明显。目前中证1000日均成交额在2500亿元左右,略逊于沪深300,但比上证50和中证500要高。

同时,中证1000指数融券需求较强。从融券余额较大的规模指数ETF来看,南方中证1000ETF的融券余额占基金规模比例达到64.42%,明显高于其他宽基ETF。中信证券认为,中证1000指数对冲需求很强。

对于中证1000股指期货和期权的获批,证监会表示,股指期货和期权是资本市场的风险管理工具,是多层次资本市场的重要组成部分。近年来,我国股票市场规模稳步扩大,投资者风险管理需求随之增加。

事实上,股指期货和期权自诞生以来,已成为全球主要资本市场不可或缺的专业化风险对冲工具,发挥着风险管理等重要功能。

业内人士认为,上市中证1000股指期货和期权,将有助于形成覆盖大、中、小盘股的较为完整的风险管理产品体系,是全面深化资本市场改革的一项重要举措,有助于进一步满足投资者避险需求,健全和完善股票市场稳定机制,助力资本市场平稳健康发展。

大部分条款与现有合约保持一致

中证1000股指期货合约的其他主要条款与现有已上市三个股指期货产品基本保持一致。报价单位为指数点。最小变动价位设计为0.2点。合约月份为当月、下月及随后两个季月。交易时间为9:30-11:30和13:00-15:00。涨跌停板幅度为上一交易日结算价的±10%,到期月份合约最后交易日涨跌停板幅度为上一交易日结算价的±20%。最低交易保证金标准设计为合约价值的8%。最后交易日为合约到期月份的第三个星期五,遇国家法定假日顺延。最后交易日即为交割日。交割方式为现金交割。中证1000股指期货的合约交易代码为IM。

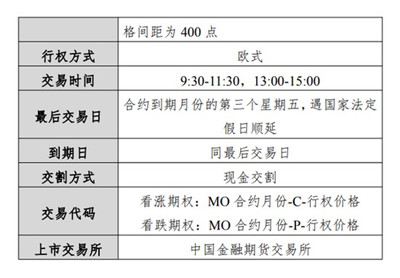

中证1000股指期权合约的其他主要条款也与已上市的沪深300股指期权产品基本保持一致。合约类型为看涨期权、看跌期权。报价单位为指数点。最小变动价位为0.2点。

每日价格最大波动限制为上一交易日中证1000指数收盘价的±10%。合约月份为当月、下两个月及随后三个季月。行权价格覆盖中证1000指数上一交易日收盘价上下浮动10%对应的价格范围。行权方式为欧式。交易时间为9:30-11:30,13:00-15:00。最后交易日为合约到期月份的第三个星期五,遇国家法定假日顺延。到期日同最后交易日。交割方式为现金交割。中证1000股指期权合约看涨期权交易代码为MO合约月份-C-行权价格,看跌期权交易代码为MO合约月份-P-行权价格。

“除了合约面值以外的条款保持和现有产品一致,有利于程序化交易策略的延续。”某沪上量化对冲基金股指期货交易员说。

衍生品市场参与者主要分为三大类:套期保值者、套利者,和投机者。除了最后一类买涨买跌的高风险投机者外,其余两类参与者都有一套成熟的交易策略,这些策略往往可以用程序化的手段进行交易。大部分条款一致的情况下,交易策略的部分参数也就不需要大调整。

值得注意的是,由于衍生品交易策略中有期现套利策略,某品种的衍生品交易也可能同时对该品种的现货提供流动性,因此股指期货产品也会对相应的股票产生影响。再加上中证1000股指期货和期权的合约面值,以及金融期货投资者有50万元保证金的适当性要求,直接参与衍生品交易对普通投资者来说门槛稍高。因此,在中证1000股指期货和期权产品获批后,有部分投资者开始关注中证1000指数ETF产品,希望借由交易ETF来享受中证1000股指期货和期权获批带来的流动性溢价。

对此上述交易员认为,短期投机行为可能造成指数波动率加大,普通投资者需要关注股指期货与现货之间的联动风险,尽量做中长期配置。

基金公司竞相布局

伴随着中证1000股指期货和期权的获批,基金行业也迎来了一波中证1000ETF发行潮。据了解,7月22日,也就是中证1000股指期货和期权相关合约正式挂牌交易日当天,易方达、广发、富国、汇添富4家基金公司将同步发行中证1000ETF。再加上此前已成立的十余只中证1000相关产品,包括ETF、场外标准指数基金、指数增强基金等,这场关于中证1000的赛道竞争异常激烈。

实际上,基金业对于中证1000的衍生品期待已久。

“中证1000衍生品的推出将影响中证1000生态圈。” 南方基金基金经理崔蕾说,“对比中证500股指期货上市之后的情况,对冲与套利投资者期待相应对冲工具的出现将进一步盘活中证1000市场。中证1000指数作为官方认证的小盘核心宽基指数,在对应衍生品出现后,其相关ETF的规模以及流动性或有较大的提升空间。”

崔蕾认为,中证1000指数所代表的市值空间和股票特性,是目前市场上已有衍生品的核心宽基指数很难做到的。“从A股市场扩容的角度看,2015年全市场仅有不足3000只股票,中证1000指数由剔掉沪深300、中证500成分股后的1000只股票组成,并不受投资者,尤其是机构投资者喜爱。但当前沪深两市已经有近5000只股票,再考虑到北交所及科创板等不断上市的新股,未来股票尤其是小股票的数量会越来越多。中证1000就覆盖了这些行业研究员很难覆盖到的股票,所以市场上急需能对冲其系统性风险的工具。”

“中小企业在国民经济和社会发展中至关重要。”易方达基金基金经理刘树荣表示,自2021年以来中证1000指数受到市场的更多关注,成份股的成交额以及换手率均呈现上升态势,机构配置中证1000指数成份股的比例也在逐步提升。中证1000指数期货以及期权推出后,投资者可使用的投资策略将更丰富。

“国内的场内衍生品品种较为稀缺,监管对于期货、期权品种的推出是非常谨慎的,一般是具有市场影响力、有代表性的重要品种才会推出衍生品。此次即将上市的中证1000指数期货是继上证50、沪深300、中证500之后的第四种中金所指数期货,中证1000指数期权则是继沪深300之后的第二只。充分说明中证1000指数在A股市场有着重要的市场地位。”汇添富基金基金经理乐无穹表示。

“中证1000股指期货推出后,运用在沪深300、中证500、上证50这些期货品种上的投资策略可以直接用在中证1000品种上。”华夏基金基金经理赵宗庭举例,中证1000加入后,投资者可以做50、300、500、1000的跨品种套利,选择更加丰富,投资机会更多。此外,由于中证1000指数的波动性比中证500指数高,基于中证1000期指的CTA策略将更受欢迎。从中证1000指数中选股的市场中性策略中,运用中证1000期指能够更精确地对冲掉中证1000指数的系统性风险。

市场也在期待衍生品的推出利好相关指数表现。

根据富国基金的统计,衍生品合约上市后的一个月里,除了2015年2月9日上证50ETF期权上市之后,标的指数出现下跌之外,其他时间里,指数都取得了一定的涨幅。

不过,富国基金表示,衍生品合约的上市不意味着会带领相关指数大幅上涨。因为指数的涨跌,与市场资金面、指数业绩基本面更相关,而与是否推出衍生品合约,逻辑上相关性并不高。对冲工具的丰富,更多的意义在于引导价值发现。

“根据海外经验来看,挂钩衍生品的推出,对于相关指数的表现或能发挥一定的助推作用。”广发基金基金经理罗国庆认为,当下市场流动性持续改善,中小盘有望继续走强。“政策层面加大对中小微企业的扶持力度,聚焦中小企业创新升级,经济预期转好、社融改善、信用利差收窄。根据历史经验,在信用利差收窄过程中小盘股的业绩改善弹性更大,往往能够跑赢大盘。”

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。