这一年,我们见证了百年不遇的新冠疫情在全球蔓延;我们见证了油价跌到负值又大幅反弹,我们还见证了美元指数(90.3600, 0.0100, 0.01%)过山车般的走势。

在疫情带来的避险需求叠加美联储流动性宽松的影响下,今年美元指数的波动较大。美元指数的大幅震荡导致美元兑人民币(6.4720, -0.0080, -0.12%)汇率的大幅波动。

我们以市场化程度较高的美元兑离岸人民币香港(USD/CNH)为例。

2020年1到5月份美元兑离岸人民币整体呈升值趋势。USD/CNH即期汇率从1月20日最低的6.8669一路升至5月28日的7.1702,升幅达4.4%。

而6月到12月, USD/CNH又从高位跳水跌至12月16日的最低6.5127跌幅高达9.2%。

2020年1月-12月中美元兑离岸人民币即期汇率走势图(数据来自Wind)

为何如此?

3月份疫情以来,以原油为代表的大宗商品价格暴跌,在市场避险需求的推动下,美元指数大幅上涨,美元兑人民币汇率一路飙升。

为了应对疫情,美联储采取了宽松的货币政策。

同时2020年下半年,随着疫情趋向稳定,全球前期压抑的消费需求集中爆发,拥有完整供应链的中国成为最大赢家之一。

源源不断的商品从中国出口到全球各地,一时间港口一船难求。

伴随着美联储的货币宽松政策以及中国出口创汇的不断增加,美元兑人民币汇率也在承压,在下半年一路走跌。

随着美元兑人民币汇率跌破6.5,多空双方分歧加剧。

部分投资者认为汇率有可能会进一步下跌,但下跌空间有限,也有投资者认为汇率可能会止跌,并在一定幅度内反弹。

对于投资者来说,如果预期未来美元的波动在一定区间内浮动,那么除了直接通过远期或期货进行套期保值之外,还可以同时卖出期权,获取一定的权利金收益。

这就是我们常说的备兑期权组合策略。

(一)备兑期权交易策略解析

备兑期权交易策略是在外汇市场被广泛使用的经典期权交易策略之一。

在备兑期权交易策略中,投资者需持有标的资产(或期货合约)并同时卖出相应数量的看涨期权(或看跌期权)。

投资者在该策略中会获得权利金收入,因而具有增强收益的作用。

一般来讲,备兑交易中卖出看涨期权的行权价要高于标的资产当前的价格,卖出看跌期权的行权价要低于标的资产当前的价格。

以备兑看涨期权为例,若标的资产于到期日上行超过看涨期权的行权价,则投资者可将手里的标的资产头寸止盈卖掉获利;

若标的资产到期前未达到看涨期权的行权价,投资者则可以获得权利金收入,增强投资组合收益。

由此可见,期权在备兑期权交易策略中起到了缓冲市场波动增强收益的作用。

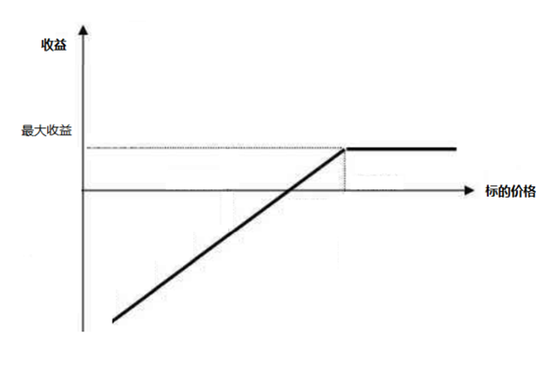

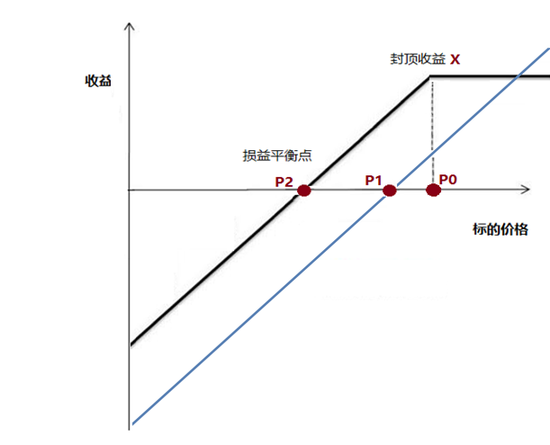

备兑看涨期权组合损益图

买入看涨期货(或外汇远期),同时卖出一笔点位更高的看涨期权,如此以来便构成了经典的备兑看涨期权组合。

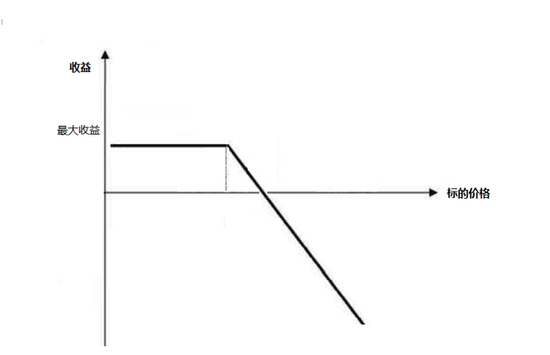

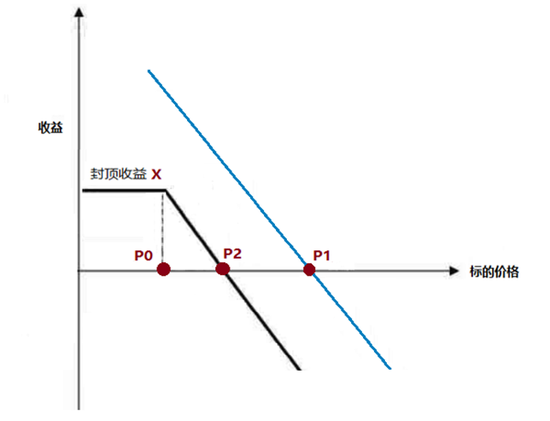

备兑看跌期权与看涨相似,买入看跌期货,卖出一笔点位更低的看跌期权,通过让渡看跌期货的最大收益空间,获得了相应的权利金收入。

备兑看跌期权组合损益图

相比单纯的看涨期货与看跌期货,备兑期权组合具有以下特点:

1)放弃了更高的潜在收益

在行情单边大涨(备兑看涨期权组合)或大跌时候(备兑看跌期权组合),期权组合丧失了获取更多利润的可能。

2)获得了权利金收入

当投资者判断未来行情为小涨或小跌时,这时备兑期权的优势凸显:在保留对未来行情的预期的同时获得了一定的权利金收入。

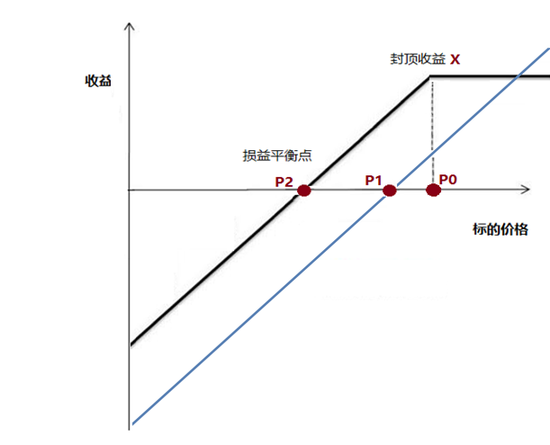

(二)备兑期权组合损益图 – 以备兑看涨为例

P1 为单独买入看涨期货的损益平衡价格,P0为卖出看涨期权所对应的价格,P2为备兑看涨期权组合的损益平衡点 (看涨期货+卖出看涨期权)。

投资者在期初标的价格为P1的时候买入看涨期货,同时卖出一笔标的价格为P0的虚值看涨期权,收取一笔权利金M。

由于获得了权利金的收入,备兑组合的损益平衡价格小于单独看涨期货的损益平衡价格。整个备兑组合的损益平衡点由P1左移到P2。

在期权到期时,备兑看涨期权组合的损益如下:

1)期权到期时,标的资产价格 ≤ P2

卖出的看涨期权不行权,备兑期权组合亏损。

2)当期权到期时, P2< 标的资产价格<P0

卖出的看涨期权不行权,备兑期权组合开始盈利

3) 当期权到期时, 标的资产价格=P0

此时整个备兑期权组合收益最高,达到X

4) 当期权到期时,标的资产价格>P0

备兑期权组合收益仍然为X

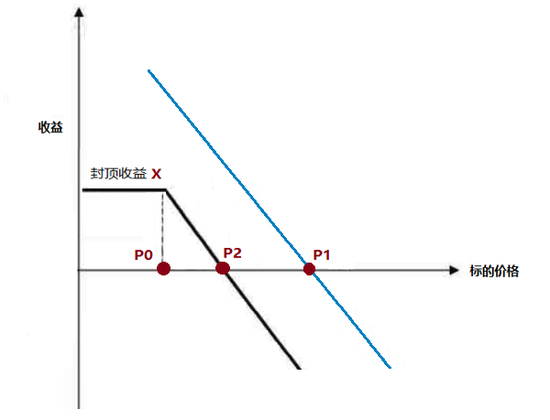

备兑看跌期权策略组合亦然,其损益图(如下)与备兑看涨期权策略相反。

(三)人民币备兑期权策略案例分析

工欲善其事必先利其器,在解读人民币备兑期权组合案例之前,我们先介绍下人民币备兑期权策略中使用的工具- 香港交易所美元兑人民币期货和期权。

香港作为离岸人民币金融中心,目前已经拥有了完善的人民币衍生品交易市场。

2012年香港交易所推出了全球首只人民币可交收期货合约,即美元兑人民币(香港)期货合约 (交易代码CUS),投资者可以便捷地通过香港交易所场内市场进行人民币汇率对冲。

2019年香港交易所人民币期货合约交易量达193万张,名义金额近2000亿美元。

美元兑人民币(香港)期货合约细则,来自香港交易所网站 (可点击放大)

随着市场参与者对人民币汇率对冲工具的需求更趋多元,2017年香港交易所进一步推出美元兑人民币(香港)期权,其合约金额(10万美元)与美元兑人民币(香港)期货一致,方便对冲。

美元兑人民币(香港)期权合约细则,来自香港交易所网站(可点击放大)

香港交易所的人民币期货和期权产品标的为美元,采用人民币计价。投资者目前可以通过人民币期货和期权产品,构建灵活的交易策略组合。

案例解读1:美元兑人民币备兑看涨期权组合

202X年9月中,ABC公司订了一笔金额为100万美元的进口合同,约定在3个月之后付款。此时香港交易所12月份到期的美元兑人民币期货合约价格为6.50。

ABC公司认为美元兑人民币汇率目前处于相对低位,三个月之后可能会上涨,但ABC认为短期内不会涨过6.8。于是ABC公司操作美元对人民币备兑期权策略如下:

1)买入10手香港交易所12月份到期,价格为6.50的美元兑人民币看涨期货合约。

2) 卖出10手香港交易所12月份到期,6.80看涨的美元兑人民币虚值看涨期权。

权利金为0.05(折合成汇率计价),合计期权权利金收入为5万人民币(0.05*100,000*10)。

假设12月份合约到期时,美元兑人民币期货结算价格为P,则P处在不同价位所对应的的ABC公司备兑看涨期权策略盈亏如下:

期货价格 | 汇率盈亏 | 备兑组合策略总盈亏 |

P= 6.30 | 买入期货亏损,卖权不行权 期权费收入可以弥补期货亏损 【(6.50-6.30-0.05)*10*100,000】 | 亏损25万人民币

|

P= 6.45 (备兑组合损益平衡点P2) | 买入期货亏损,卖权不行权 期权权利金收入可以弥补期货亏损【(6.50-6.45-0.05)*10*100,000】 | 不盈不亏 |

P= 6.50 (期货盈亏平衡点P1) | 买入期货不盈不亏,卖权不行权从而获得期权费收入 | 盈利5万元人民币(期权费收入)

|

P= 6.80 (备兑组合收益封顶价格) | 期货盈利,且卖权不行权从而获得期权权利金收入。组合共获益35万元人民币 【(6.8-6.5+0.05)*10* 100,000】 | 盈利35万人民币

|

P=7.0

| 期货盈利,且卖权开始行权并亏损。由于备兑期权组合让渡了最高收益空间,因此盈利依然为 【(7.0-6.5+0.05)- (7.0-6.8)*10*100,000】

| 盈利35万人民币 |

案例2:买入美元兑人民币备兑看跌期权组合

202X年9月中, XYZ公司签订了一笔金额为100万美元的出口合同,约定在3个月之后收款。

此时香港交易所12月份到期的美元兑人民币期货合约价格为6.50。

XYZ公司认为由于美联储维持流动性宽松,美元将面临持续下行的压力,因此需要对冲美元汇率下跌的风险。

但XYZ公司认为美元兑人民币汇率短期内不会跌破6.20。于是XYZ公司操作备兑看跌期权组合如下:

1) 买入10张香港交易所12月份到期,价格为6.50的美元兑人民币看跌期货合约。

2)卖出10张香港交易所12月份到期,6.20看跌的美元兑人民币虚值看跌期权。

权利金为0.05(折合成汇率计价),期权权利金收入为5万人民币(0.05*100,000*10)。

假设12月份合约到期时,美元兑人民币期权结算价格为P,则P在不同价位所对应的XYZ公司买入备兑看跌期权策略组合盈亏如下:

期货价格 | 汇率盈亏 | 备兑组合策略总盈亏 |

P= 6.80 | 买入期货亏损,卖权不行权 期权费收入可以弥补期货亏损 【(6.80-6.50+0.05)*10*100,000】 | 亏损25万人民币

|

P= 6.55 (备兑组合损益平衡点P2) | 买入期货亏损,卖权不行权 期权权利金收入可以弥补期货亏损 【(6.50-6.55+0.05)*10*100,000】 | 不盈不亏 |

P= 6.50 (期货盈亏平衡点P1) | 买入期货不盈不亏,卖权不行权从而获得期权费收入 | 盈利5万元人民币(期权权利金收入)

|

P= 6.20 (备兑组合收益封顶价格) | 期货盈利, 且卖权不行权从而获得期权权利金收入。组合共获益35万元人民币 【(6.50-6.20+0.05)*10*100,000】 | 盈利35万人民币

|

P=6.0

| 期货盈利,且卖权开始行权并亏损。由于备兑期权组合让渡了最高收益空间,因此盈利依然为 【(6.5-6.0+0.05)-(6.2-6.0)*10*100,000】

| 盈利35万人民币 |

综上所述,备兑期权策略更适合标的在预期的范围内波动。投资者通过让渡最大收益的方式降低了整体的盈亏平衡点。

(五)人民币衍生品市场展望

2020年广大投资者经历了汇率市场大幅波动的洗礼。正如安全驾驶离不开保险带,承受外汇波动风险的投资者也需要合适的工具来对冲。

香港交易所的电子交易平台为全球人民币的参与者提供了一个极具规范和高透明度的交易场所和丰富的外汇衍生品供选择。

除了备受认可的美元兑人民币期货和期权产品之外,香港交易所还提供了欧元(1.2141, 0.0001, 0.01%)、日元、澳元(0.7704, -0.0009, -0.12%)、印度卢比等多种全球重要货币兑人民币的外汇期货产品,丰富了投资者的人民币汇率避险工具箱。

微信扫一扫打赏

微信扫一扫打赏 支付宝扫一扫打赏

支付宝扫一扫打赏

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。